新常态下运用大数据 推进税收治理能力建设的研究 行业资讯

近年来,在全球网络信息技术的飞速发展大背景下,税务系统信息化蹄疾步稳,金税三期、增值税发票管理系统等各类信息化系统逐一登场,税务系统各类信息和数据存量正在酝酿爆炸式增长。随着人类社会开始迈入大数据时代,税务系统的庞大数据积累也为税收治理能力建设带来了全新的机遇和挑战。

一、大数据之路:税收治理能力建设之势(一)“大数据”概念的界定

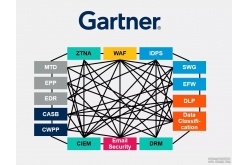

研究机构Gartner认为“大数据”是需要新的处理模式才能具有更强的决策力、洞察发现力和流程优化能力的海量、高增长率和多样化的信息资产。大数据存在4V特点:一是Volume(大量),指数据体量大,大数据集以PB为计量单位;二是Velocity(高速),指获取数据和分析数据的速度快;三是Variety(多样),指数据类型繁多,来源于不同的渠道;四是Value(价值),指通过数据处理发现规律进而产生价值。简而言之,大数据通过对海量数据交换、收集、整合、挖掘,发现前所未见的规律和关联,从而为决策提供依据,产生新的价值。随着政府信息化建设的深入和国家互联网+战略的布局,社会治理方面的数据已开始呈现几何级数增长,为政府解构虚拟世界与现实世界间的复杂关系,获得更为全面和深刻的洞察能力提供了前所未有的潜力和空间。2015年9月,国务院印发《促进大数据发展行动纲要》,系统部署大数据发展工作,国家治理的大数据时代已初露曙光。

(二)大数据时代税收治理能力建设的机遇

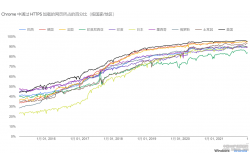

从税收收入的增长来看,1994年,全国税收收入总量为5126.88亿元,2014年为103768亿元,增长19.2倍。收入的增长必然伴随税收管理数据量的日益增长。从税收信息化进程来看,全国税务系统已经形成了总局、省局、地市局、区县局的四级广域网,几乎所有的纳税户都被纳入信息化系统加以管理,税务机关掌握了纳税人海量的数据信息。各级税务机关还通过综合治税平台建设,通过工商、海关、银行、电力系统、房产管理部门等掌握了和纳税人生产经营有关的第三方涉税数据。根据2010年前后“金税三期”立项需求的不完全统计,当时全国国税部门的数据量约为18TB左右,地税部门数据量约为13TB左右,并且还在以每月300GB左右的速度递增。这对新常态下的税收治理能力的提升显然是有特殊价值的。

第一,大数据有助于形成税收收入稳定增长的长效机制。在新常态下,我国的经济增长速度从改革开放前32年年均增长9.9%的高速增长转为7%—8%的中高速增长。经济决定税收,近年来,税收收入增速由过去的两位数增长滑落为个位数增长。建立新常态下税收收入稳定增长长效机制的需求日益迫切。因此要进一步深化税收分析,实现税收工作的科学决策。而海量涉税数据与经济、税收密切关联,蕴含潜在规律。运用大数据技术实现对规律的深入洞察将支持税收工作的科学决策;要不断提高税收征管质效。而通过对海量涉税数据的深度整合、分析,有助于预测税收变化,查找薄弱环节,并推动税收风险管理,有助于最大限度地降低税收流失风险。

第二,大数据有助于推进依法治税。依法治税是新常态下做好税收工作的规范保障。依法治税以税收立法为基础,税收立法的科学设计以对法治主体、客体、对象科学和全面的认知为前提。大数据技术将为社会经济发展规律提供更为深刻的洞见和更广阔的视域,提升立法科学性和前瞻性。依法治税以税收执法为保障。大数据急速增长的数据和迅速的数据分析将有利于税务机关快速掌握执法对象的动态,并增强执法的针对性和准确性,迅速研判执法需求和举措;大数据广泛全面的数据来源将为税收执法中的取证提供有效的手段;大数据包含内容的丰富及细致的洞见还将为预防执法当中的腐败及暗箱操作提供了可能。

第三,大数据有助于提升纳税服务水平。在经济新常态下,各种新的经济增长点不断涌现,纳税人的需求日益多样。而大数据为纳税服务适应新常态提供了机遇。基于大数据应用的纳税服务智能化,通过对纳税人行为的主动分析可以为纳税人提供个性化、专业化的服务。借助移动云数据等大数据的环境的产物能进一步丰富纳税服务渠道,为纳税人提供便捷、安全、贴心的涉税信息服务的同时,提高纳税人涉税行为信息采集的广度和精度;构建基于大数据分析的纳税人关系管理系统,运用纳税行为多维度特征分析结果,结合分类分级管理要求为纳税人提供专业化、智能化的服务模式和服务内容;结合大数据的数据开放思维完善纳税信息公开渠道,实现行政及执法信息的公开、透明,使纳税人感到税收公平,增进纳税遵从。