外资云缘何难以落地中国行业资讯

2016-10-20 来源:财经 编辑:佚名

外资云在中国受到严格的政策限制,但他们仍将成为中国市场的主要玩家,对目前的领先者阿里云构成挑战。 中国西部小镇宁夏中卫,常年气温平均10摄氏度以下,但最近两年,这里数

外资云在中国受到严格的政策限制,但他们仍将成为中国市场的主要玩家,对目前的领先者阿里云构成挑战。

中国西部小镇宁夏中卫,常年气温平均10摄氏度以下,但最近两年,这里数据中心机房建设热火朝天。一座座投资上亿美元的数据中心将在这里拔地而起。

日照时间长、常有大风过境,且土地价格便宜。这里是绝佳的数据中心选址,而数据中心是开展公有云服务的关键基础设施。

所谓公有云,是指第三方服务提供商为用户提供的云计算服务。

亚马逊云服务(AWS)发现了中卫,打算在此地搭建全球世界级的数据中心集群。其他云服务商纷至沓来。微软(NASDAQ:MSFT)、IBM(NASDAQ:IBM)、中国联通(600050,股吧)和中国电信都有相关投资计划,而时任阿里巴巴集团CTO王坚和现任腾讯数据中心平台部总监朱华也考察过此地。

在热闹的背后,是三位数增长的中国公有云市场,未来五年,这个市场的规模将达数千亿元人民币。目前,该市场由阿里云主导。

一项由德意志银行所做的针对中国企业CIO的调查显示,约65.5%的CIO所在企业使用阿里云作为他们的独家服务提供商,阿里云的业务规模是第二名的10倍。但由于市场庞大,微软Azure、亚马逊AWS、IBM为代表的外资云服务提供商显然不想错失机遇。

目前来看,中国政府对准入规则和标准的严格规定是外资云难以逾越的障碍,与此同时,如何将全球领先产品在中国本土化也是一个不小的挑战。对外资云而言,即使不能成为市场游戏规则的制定者,也要站稳脚跟应对即将开始的中国云市场战争。

百亿美元门槛

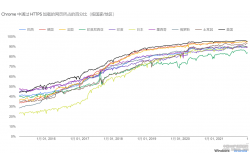

与在中国“搁浅”不同,外资云在全球其他市场蓄势待发。2016年8月,Gartner发布的全球云计算市场报告显示,微软Azure和亚马逊AWS分享市场领导者的角色。

Synergy研究集团二季度报告显示,亚马逊AWS市场份额为31%,微软紧随其后为11%。

自2006年开始向客户提供IT基础设施服务,亚马逊(NASDAQ:AMZN)已在云计算领域耕耘十年。产品线丰富,类别涵盖广泛,虚拟服务器托管、关系型数据库、云存储等业务技术领先。如今,亚马逊AWS在全球190个国家和地区拥有百万级的客户量。

亚马逊AWS近年来成为推动公司总营收增长的主要动力,并帮助公司扭亏为盈。

最新公布的2016年二季度财报显示,亚马逊AWS实现28.86亿美元的营收,以及7.18亿美元的运营利润。当季度运营利润为13亿美元,其中55.2%来自亚马逊AWS,环比提升了0.8个百分点。

在过去一年里,亚马逊AWS的季度营收保持了60%上下的增长,运营利润保持在20%以上。亚马逊AWS正在进入营收和利润放量期,产品迭代、客户拓展和营收增长相互良性推动。

微软等其他云计算公司的脚步也很快。80%以上的世界级银行部署了Azure服务,微软近期还与飞机制造商波音公司等签署了一批高毛利率的协议。得益于“移动为先,云为先”战略,Azure云服务营收增长了102%。

微软首席财务官艾米·胡德(Amy Hood)日前在电话会议上称,通过规模效益和已做出的投资,Azure的毛利率将会在2017财年得到实质性的改进。

需要强调的是,Azure并非微软云计算服务的全部,微软大部分的云收入来自于企业版Office 365。

在截至6月底的2015财年里,公司从云产品中获得的营收达到了95亿美元。与此同时,自从首席执行官萨提亚·纳德拉(SatyaNadella)上任以来,微软4万名工程师中,已经有70%的人转向与云计算有关的产品和服务研发。

纳德拉认为,能够同时满足客户现实和未来向数字转型需求,以及面向开发者、系统整合者和解决方案伙伴提供新的工具,建立围绕Azure的应用生态,是微软在竞争中的差异化优势。

对面向全球提供云服务的厂商来说,营收100亿美元是一个门槛。目前来看,微软和亚马逊已经接近目标。

市场研究机构Forrester Research估计,今年亚马逊云计算业务的营收大约为108亿美元,微软约为101亿美元。

IBM和谷歌在胶着中争夺第三把交椅。IBM虽然云计算收入总额在2015财年达到了102亿美元,但约65.7%营收来自IBM出售搭建私有云的软硬件设备以及服务。

IBM正在努力加大软件设备的营收和利润份额。今年初,首席执行官罗睿兰(GinniRometty)宣布,IBM将转型成为一家认知解决方案云平台公司。

与亚马逊天然面对企业客户不同,谷歌服务最终面向消费者,所以选择发展路径不同,一直不温不火。

2016年3月,谷歌终于宣布投资10亿美元,力争转型成为云计算企业。从年增长率来看,谷歌以162%排名第一。

另外两大有竞争力的外资云服务商Salesforce和甲骨文则还在努力越过100亿美元门槛。

前者预计2017财年才能让年收入超过这一目标,而甲骨文虽然希望赶超,但必须要将年收入提升两倍。

中国是外资云巨头跨越100亿美元门槛的一个重要台阶。在这场卡位战中,得中国者得天下,这让外资云巨头对中国市场志在必得。

曲折入华

但过程并不顺利。

在过去数年中,外资云曾尝试借助多种手段快速进入中国市场,其中一些甚至不惜游走在中国政策法规的边缘线上。

中国政府的监管原则是:所有中国的数据必须留在中国;所有技术服务,都希望能由中国公司提供。这意味着,外资云要想在中国开展业务,必须寻求本土第三方承接,无法自建基础设施提供服务。

中国政府对电信行业的政策限制,令外资云巨头始终无法独立获得IDC(Internet Data Center,互联网数据中心)牌照,必须寻找第三方合作伙伴。

亚马逊AWS进入中国的过程最为坎坷。

早在2011年4月前,亚马逊AWS就曾与世纪互联(NASDAQ:VNET)接洽,后者是目前中国最大的电信中立互联网基础设施服务提供商,微软和IBM在中国的云服务均是世纪互联在提供落地服务。

时任世纪互联CFO萧尚文日后回忆称,双方已经沟通的很深入,并且签署了一些实质的内容。

不过,合作并没有进行下去,原因是双方在一定程度上是竞争关系,都想切入对方的市场。

时任微软中国Windows Azure事业部总经理严治庆曾在一次采访中无奈地表示:“公有云业界被神话了的对象(外资云巨头)的全球地位和在中国发展是两码事,在这里(中国)他们将走下神坛”。

2013年12月,亚马逊AWS终于与宽带资本所创立的云基地,以及北京和宁夏两地政府签署了备忘录。北京、宁夏分别作为“前店”、“后厂”的模式,建设运营中心和数据中心。

2014年初,亚马逊面向中国发布有限预览服务,通过邀请的方式限量向包括小米、奇虎360等中国本土企业以及在中国的跨国企业开放。

然而,真正执行落地的两家公司变成了拥有IDC牌照的光环新网(300383,股吧)(300383.SZ)和拥有ISP牌照(Internet Service Provider,互联网服务提供商)的网宿科技(300017,股吧)(300017.SZ)。亚马逊一直希望有更多的发展自主权,所以在对合作伙伴的选择上几经变化。

与此同时,亚马逊还与上海、北京和重庆等地政府部门合作,期望通过共建孵化器的模式推广亚马逊AWS业务,但目前并没有看到任何进展,亚马逊官网的案例一直没有更新。

2016年正式商用前夕,亚马逊AWS和宽带资本的合作终止,2016年8月1日,亚马逊AWS宣布正式提供商用云服务,北京区域将由光环新网运营,但与国际版账户独立。(相关报道见本期“亚马逊中国大博弈”)

面对中国政府强硬的信息安全政策。更加柔和的微软获得了先机。

2012年底,微软与世纪互联签署协议,后者运营、搭建Azure和Office 365,并负责数据中心运营。日后,世纪互联承接销售,甚至连发票都由世纪互联开具,从而规避了风险。这让微软进入中国市场的时间比亚马逊足足早了一年,至于正式商用更是早了一年半。

2014年3月,微软宣布由世纪互联运营的Azure在中国正式商用。IBM也采用了相同的模式,在中国运行其Bluemix等服务。

微软也曾走过弯路。微软早期落地中国时,曾希望采用全球统一的方式。微软国家云计算项目总经理道格·豪格尔(Doug Hauger)曾以中国云业务总经理的身份接受媒体采访时称,“微软如何衡量自己,就怎么样衡量世纪互联。”但这个标准在中国根本行不通。

在一些中国本土云服务商看来,微软这样的标准难以支撑销售和运营。

“他们不太了解中国市场环境,市场营销手段也不适应。”UCloud市场运营负责人李斌告诉《财经》(博客,微博)记者,美国公司通常习惯于互联网在线销售,但在中国,即使几万块钱的订单,中国公司也希望有专门的销售人员跟进服务。

与此同时,外资云产品的本地化调整也面临一些困境。一些海外跨国企业在AWS上部署的应用采用谷歌的开发技术。当这些企业在拓展中国市场时如果想直接使用这些应用,首先就会遇到“防火墙”的问题,即由于防火墙的阻止必须要对这些应用进行本地化改造。德勤管理咨询云技术服务团队副总监陈宏江表示,这种本地化改造在时间和工作量方面成本较高,除非国内能够有类似谷歌的开发技术平台出现,否则短期内难以快速突破。

IBM云服务在中国落地较晚,直到2015年11月,才将云计算平台Bluemix正式引入中国,成为其云计算服务在中国的一个重要落脚点。虽然IBM早已开始公有云部署,但在中国同样受制于政策,与微软和亚马逊AWS面对的困境相同。

截至目前,针对中国市场并没有任何第三方做出完整的数据统计。与阿里云大幅度营收增长不同,三大外资云的业务虽不断持续增加,但其市场份额仍微不足道。

如果从落地可商用角度来看,外资云已经解决了“准生证”,但想要真正自建基础设施运营,政策仍然是高不可攀的门槛。

新战局

今天来看,外资云都通过不同渠道进入了中国市场,第三方咨询机构IDC高级研究经理赵潇告诉《财经》记者,2016年外资云一系列布局,意味着有能力参与中国云市场竞争的玩家已基本到齐。与此前有限服务不同,真正的市场竞争即将展开。

亚马逊AWS率先展开攻势。9月7日,亚马逊AWS全球市场营销副总裁艾里尔·柯尔曼告诉《财经》记者,他们正在逐步向中国管理团队放权:“战略的制定、合作伙伴的选择都在本土做决策”。

为了争夺中国市场,亚马逊加快新产品在中国的落地脚步。该公司全球副总裁容永康表示,亚马逊AWS全球首发的新产品,最快同步在中国上市,最慢6个月。

安信证券报告称,解决运营牌照问题后,亚马逊AWS中国区营收将迅猛增长,预计2018年营收达到40亿元以上。2015年这一收入仅为1.5亿元。

在一片利好声中,亚马逊AWS却依然需要面对质疑。有知情人士称,光环新网并没有实际参与经营服务,只提供机房,亚马逊AWS或涉嫌“借照经营”。业内对此意见不一。

而亚马逊AWS对光环新网的合作关系解释是,此举为了符合中国法规的要求。

其中涉及的规定为,2015年12月工信部在新版本电信分类目录上,明确云服务属于IDC业务,规定在中国经营云计算服务需要有经营“互联网数据中心业务”的相关执照。

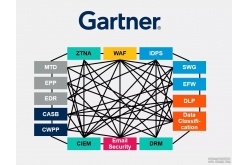

Gartner分析师曾劭清告诉《财经》记者,中国政府的监管规则仍较为模糊,通常外资公司会采用,由中国公司作为前台,解决相关法律要求的合同签署,以及前台服务。

“如果外资云服务商要想在中国站稳脚跟,必须按照中国政府既定整体战略输出相关的技术服务能力。”陈宏江告诉《财经》记者,政府希望外资企业参与“互联网+”、“工业制造2025”等战略实践,但也同时对数据管理和安全性等有更高的要求。

而且中国的市场实在太大。2016财年(2015年4月1日至2016年3月31日),阿里云营收30.19亿元。阿里云母公司阿里巴巴集团董事局副主席蔡崇信认为,中国云计算市场的规模未来可以达到400亿美元。

但在目前,即使市场份额最大的阿里云仍以稳定市场领先地位、增加用户量作为发展策略,市场处于开拓期。这意味着无论是中国本土玩家,还是外资企业,面临的都是一个尚待开发的蓝海市场。

机会当前,外资云巨头开始加码中国市场。

2016年4月,时任微软中国CEO贺乐赋(Ralph Haupter)对外表示,计划扩大在中国的云计算业务,目标瞄准制造、零售、汽车、媒体等行业。当月,微软曾下调部分面向中国客户的云计算产品价格,幅度为25%-30%。

但外资云巨头在中国的未来依然充满挑战。

IDC高级研究经理赵潇告诉《财经》记者,外资云与本地服务商合作除了规避政策限制、借用牌照之外,未来将更大程度地依赖本土第三方实现服务的本地化。

另一个挑战是,中国本土竞争对手的潜力也十分巨大。一方面,阿里云、华为等本土公司的服务能力不是外资云短期内可以具备的,这个能力不是简单通过增加投资就能弥补的。另一方面,随着技术的不断释放,价格不断下降,厂商之间的博弈将更加激烈。

另外,阿里云等中国本土厂商相继宣布海外发展战略,直击外资云巨头的竞争腹地,未来的云市场竞争将覆盖全球。